新冠疫情迁延三年,世界百年未有之大变局加速演进,俄乌冲突、中美贸易战、通货膨胀、能源危机等因素交织,裹挟各大区域经济体纠缠其间,全球宏观环境面临着巨大不确定性,我国国际航空货运发展机遇和挑战并存。

当前,世界进入新的动荡变革期。预计2023年,宏观环境的变化将对我国航空货运需求端、政策端、供给端和成本端产生“三升一降一分化”的影响。

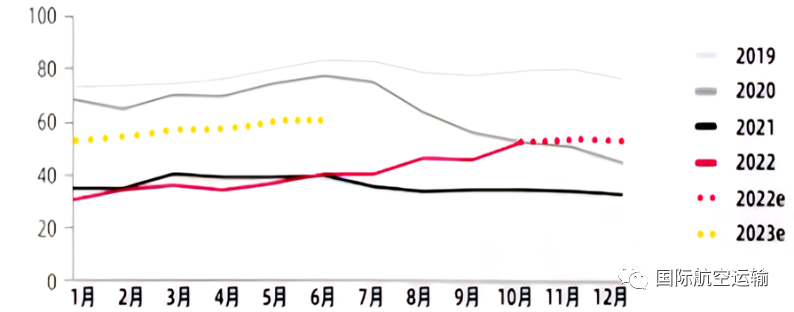

世界银行和联合国1月份对2023年全球经济增长的预测值分别下调至1.7%和1.9%,接近30年来的最低增幅,全球需求进入收缩状态。2022年,全球国际航空货运需求同比下降8.2%,上海-北美航空运价同比下降48.9%。2023年我国国际航空货运需求面临降温挑战,航空运价将进一步回落。

(二)贸易格局持续调整,货运需求格局分化

一是中美航空货运需求降温。受芯片禁令影响,2022年11月芯片及相关产品进出口增速大幅回落,航空货运需求面临降温;二是中欧航空货运替代效应继续存在。欧洲短期经济前景恶化,供给缺口仍然存在,有望继续拉动我国航空物流增长;三是东盟市场有望继续发力。2022年,我与东盟贸易占我外贸总值的15.5%,中间品贡献近70%。RCEP生效后,将继续利好航空货运。

(三)国内经济高质量发展,关联产业支撑提升

随着我国经济发展向高质量转型,国内经济长期向好的基本面没有变。2022年,我国高技术产业投资增速快于全部投资13.8个百分点,跨境电商进出口同比增长9.8%。2023年,预计我国产业升级态势延续,高科技产业、跨境电商、冷链等航空偏好型产业发展将继续支撑国际航空物流发展。

(四)疫情对生产扰动减弱,运力供给企稳回升

一是腹舱运力有序恢复。预计2023年,疫情对产业链及航班组织等的影响更小,腹舱运力将有序提升。二是货机运力进一步提升。去年我国货机引进数量超15架,超过2021年。从全球来看,航运巨头马士基、法国达飞海运公司、瑞士地中海航运纷纷进军航空物流,购买及租赁的货机已达30多架,全球国际航空货运运力增长4.5%。海运等供给能力的回升也将冲击航空需求。

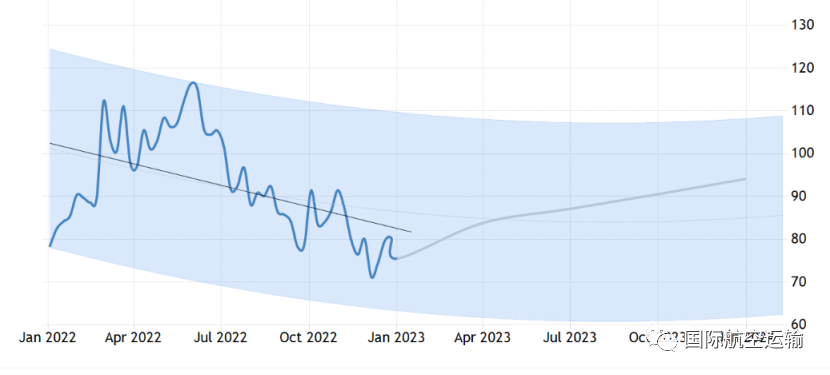

(五)油汇市场更具波动性,成本管控压力上升

当前,原油供需层面均发生了变化。从供给端看,欧佩克减产协议延至2023年年底,俄罗斯原油海运禁令2月5日生效,原油供给不确定性将加大油价上行风险。从需求端看,经济衰退减缓全球石油需求,油价将受到压制。预计2023年,国际油价仍将维持震荡走势。考虑到美国加息周期及中美货币政策分化,预计2023年,人民币汇率仍将呈现双向波动。叠加油价波动,油汇“双杀”或再现,航空货运成本端继续承压。

(一)发展增速整体回落

根据上述宏观形势分析,依照基准、乐观、悲观三种情景对我国国际航空货运市场进行预测。基准情景下,海外需求如期收缩,但我国供应链韧性犹在,预计我国国际航空货运约实现245万吨运输量,同比下降7%左右。乐观情景下,海外需求下行较为缓慢,供应链优势强化凸显,预计我国国际航空货运同比下降1%左右,完成260万吨左右运输量。悲观情景下,外需严重疲弱,预计我国国际航空货运约完成235万吨运输量,同比下降11%左右。

2023年我国国际航线完成货邮运输量(单位:万吨)

(二)发展呈现四大特征

1.阶段特征:前低后高

鉴于2023年全球货币政策可能前紧后缓,外需可能在中后期有所回弹,叠加2022年前高后低的基数效应,预计2023年我国国际航空货运增速将前低后高。在行业层面,亟需推动航空货运从增量扩能为主转向调整存量、做优增量并举。

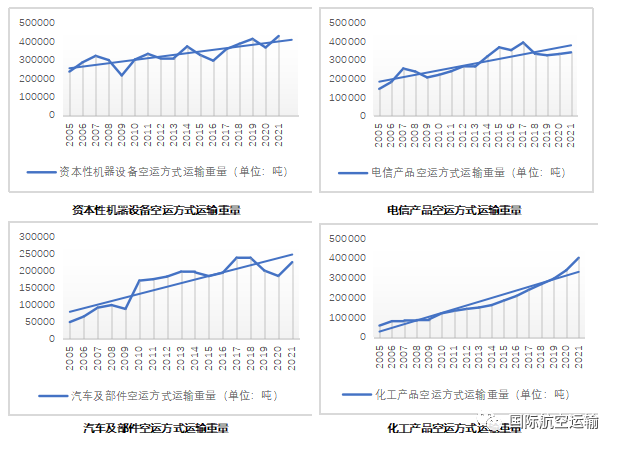

2.结构特征:品类分化

一是机械、电子等传统工业品航空出口贸易有望扩张。在RCEP框架下,自动数据处理设备、集成电路、存储设备等产品将享受较多关税优惠,预计2023年空运至东盟的机械、电子等货品将有望持续增长。二是欧洲制造业去化将对我国医药、化工、汽车等行业带来出口替代机会。欧洲能源成本大幅上升导致制造业转移外迁,我国相关产品替代效应显现。2022年三季度末,美国从我国进口化工产品比重上行至11.5%,自欧洲进口比重降至8.5%。预计2023年,相关空运货品将获得供给替代和份额增长机会。三是跨境电商方兴未艾。据《“十四五”电子商务发展规划》,跨境电商2025年将达2.5万亿元,年均增速超10%。2023年,随着全球不确定性增加,企业对海外仓模式更加谨慎,跨境小包直发市场潜力将进一步释放。叠加自贸区、综试区等政策效应,跨境电商增速将高于传统外贸,对航空货运发展的支撑作用将更为显著。

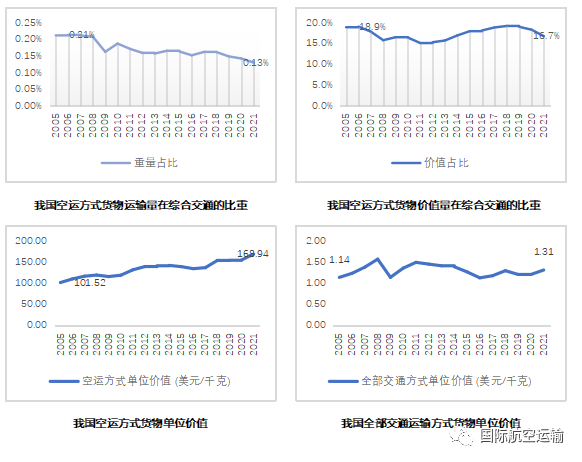

3.价值特征:持续攀升

2021年,在我国进出口贸易总量中,航空运送货物价值占比达16.7%,远高于0.13%的运输量占比,空运方式货物单位价值达168.94美元/千克,接近全部交通运输方式货物单位价值的130倍。2023年,随着我国航空货运产品继续向高技术、高价值的产品转型,预计空运方式货物的单位价值将继续提升。

4.产品特征:融合创新

货品结构迭代与贸易方式变迁推动不同交通运输方式融合,形成多层级、一体化、高质量的航空货运产品体系。2022年,东航物流依托多式联运推出“港到港”时限产品,其广州-洛杉矶、台北-巴黎、阿姆斯特丹-天津“港到港”空空中转时限产品全流程时间分别为35小时、51小时、49小时,较普货产品全流程时间分别缩短37小时、24小时、24小时。展望2023年,随着海运巨头进军航空业及传统航司加快转型,将有更多优质平价的创新产品出现。

(一)精准研判需求,优化资源配置

动态掌握市场需求。目前,基于产业视角的航空货运实际需求流量、流向信息匮乏,建议加强与工信部、商务部、海关等部门及重点企业信息对接、数据共享,推动机场加强与临空经济区、综合保税区、跨境电子商务综试区、行业协会等合作,密切监测、实时掌握我国重点产业的航空货运实际需求,完善出口品牌管理与统计体系。依托市场实际需求,调整航权谈判力度,优化航线航班管理。

精准牵引市场布局。一方面,审慎开展新设货运航司批筹等工作,充分用好用足当前运力资源,避免关键资源供给过度分散;另一方面,通过宏观政策引导、关键资源配置,精准牵引我国航空物流企业的航线网络布局,避免企业全部扎堆布局海外热门机场;鼓励企业进一步开发拉美、中东、非洲等新兴市场潜力,提升航线网络的均衡性,防范不对称依赖带来的负面影响。

提升数据治理水平。基于供应链思维,进一步完善货运航线航班统计的底层逻辑和数据基础,构建现代化航空货运统计制度,及时准确统计并发布国际航空货运规模结构、质量效益与服务水平,增强行业治理的科学性和有效性。

(二)完善财政引导,激发主体活力

加强多式联运合作支持力度。在《关于支持国家综合货运枢纽补链强链的通知》的基础上,研究出台内容更细分、对象更广泛的综合交通支持措施,鼓励多式联运组织模式创新,推动实现综合运力资源动态调配,着力提升枢纽基础设施的承载能力和衔接水平,为构建统一开放交通运输市场夯实基础。

建立长期金融战略合作关系。建议从政府层面加强与中国进出口银行、国家开发银行、亚洲开发银行、亚洲基础设施投资银行等协同合作,加快航空物流企业海外运营保险立法和相关制度建设,充分发挥各类政策性金融工具的协同效应,分散航空物流企业海外运营风险,共同促进和保护航空物流企业海外运营权益,更好地支持航空物流企业“走出去”。

推进国际战略航线试点工作。围绕我国航司执飞的战略意义突出的航线推进试点工程,给予精准财经支持政策,引导物流企业针对可能的供应链风险制订应急预案,实施断链断供替代预演,提高关键航线多国备份能力,必要时可通过牺牲部分“规模经济”以保障“安全优先”,以应对航空物流供应链受冲击甚至断链等突发情况。

(三)强化产业支撑,提升服务能力

构建近岸供应链服务新优势。推动各口岸海关、边检等进行监管压力测试,优先推进面向周边东北亚、东南亚国家的高标准规则和制度开放,为航空贸易发展和推动我国加入CPTPP和DEPA等高标准自贸协定夯实基础。鼓励航空货运企业进一步拓展东南亚、东北亚航线网络广度、厚度,重点发展近岸供应链。

推动物流业制造业深度融合。提升我国关键产业国际供应链管理能力,推动先进生物医药材料、大容量电池、半导体等关键产品生产制造企业与三大航、顺丰等国际物流承运人通过战略联盟、签订长单、互相参股等方式建立综合服务体系,建立海外原料保供、集采和直采、集运基地,创新服务形式,提高中长期合同物流比例。

鼓励海外资源共建共享共用。建议从政府层面鼓励航空物流企业抱团出海,共建共享海外货站、转运中心、境外经贸合作区等基础设施资源,如以郑州机场布达佩斯海外货站的投用为契机,可鼓励我国航空物流企业欧洲航线以布达佩斯为集散枢纽,实现跨境贸易货物在中欧之间的集疏,避免资源空置及重复建设。

推动物流规则国际化数字化。在RCEP框架下,推动原产地规则、投资负面清单等在国内临空经济区、综合保税区、跨境电子商务综试区等先行先试,推动检验检疫标准、经认证的经营者率先实现互认合作。积极开展基于数字化的国际贸易规则探索,加快推动国际航空物流供应链全流程的透明化改造,推动我国主导的航空货运体系进一步向海外延伸。

(四)优化风险管控,健全预警机制

推动建立风险信息共享机制。建议借助行业协会、产学研合作平台等,建立健全高层级的海外风险信息发布平台,加强对黑天鹅、灰犀牛及突发事件“次生灾害”的预测预警、跟踪研判以及信息共享,强化航空货运企业海外安全风险的评估能力,降低不可抗因素对我国航空货运与供应链的影响。

开展关键品类物流风险评估。开展国际物流供应链风险评估工作,引导国际多式联运各部门及供应链各环节的关键数据交换与共享,在基础设施及装备硬联通、规则标准及服务软联通、运营机制一体化等方面开展研究与应用工作,明确高科技产品、机器设备、汽车零件等主要货品的物流风险指数和改进措施。

深入研究海外节点物流政策。发挥政企学研合力,加快对“一带一路”、RCEP等海外重要节点国家的航空物流与关联产业政策研究,强化对物流企业境外布点连网合规性指导;研究布局建设、战略投资、长期租赁海外临空产业园区、跨境转运区、货站等海外锚地的法律可行性与经济可行性,强化与“一带一路”、RCEP国家的产业链深度嵌套,实现更为广义的“自主可控”。

原文发表于《国际航空》2023年2月刊。