美国航协近日更新了美国国内民航市场发展报告,对疫情前后美国机场及不同类型航司的市场变化和整体发展趋势进行分析。本文仅简述报告中部分重点内容,文章最后附报告全文。

美国机场疫情后复苏态势明显。

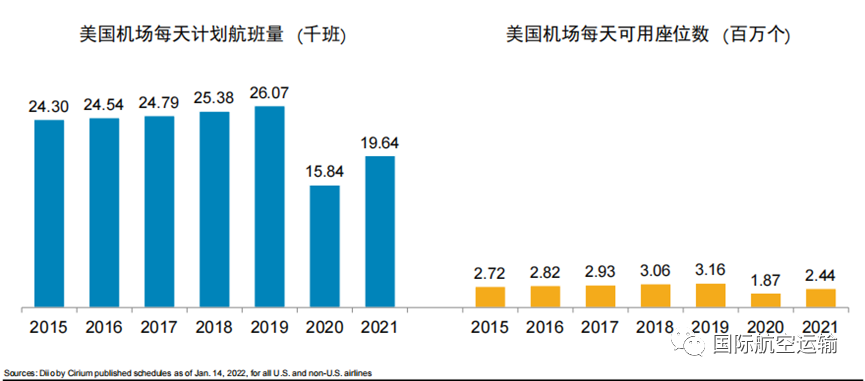

2019年,美国本土和外国航空公司在美国机场日均计划运营航班2.6万班、投放可用座位数316万个;在经历疫情停摆后,美国机场航班量恢复态势明显,2021年日均计划航班量、可用座位数已分别恢复至2019年的75%、77%。

1、机型使用大型化

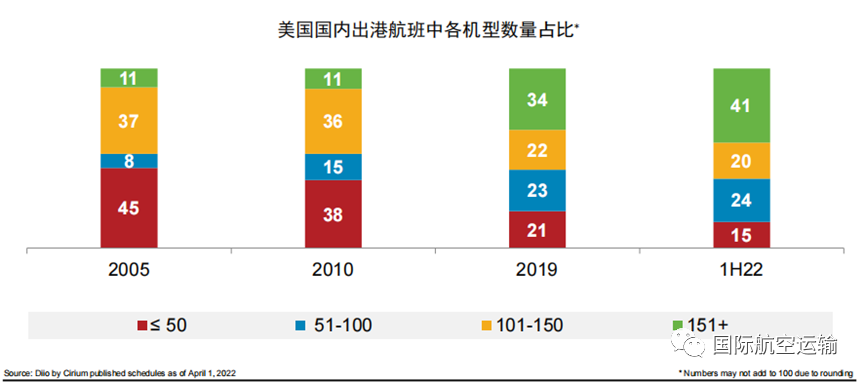

2005年至2019年,美国国内市场飞机机型变化十分明显,151座以上的大型飞机使用频次占比明显增加;50座及以下的支线飞机使用频次占比明显下降;介于51座与150座的中型飞机使用频次愈趋平衡。

因美国航司实行干支线分开的经营模式,大型飞机使用频次的增加利好干线运输航空公司。2022年上半年,美国支线航空62%的出港航班座位数大于50个;与2010年相比,美国主要航司(包括与之合作的支线航空)的国内航班平均座位数均有所增加。美国国内市场机型使用大型化趋势正在显现。

2.航程距离明显增加

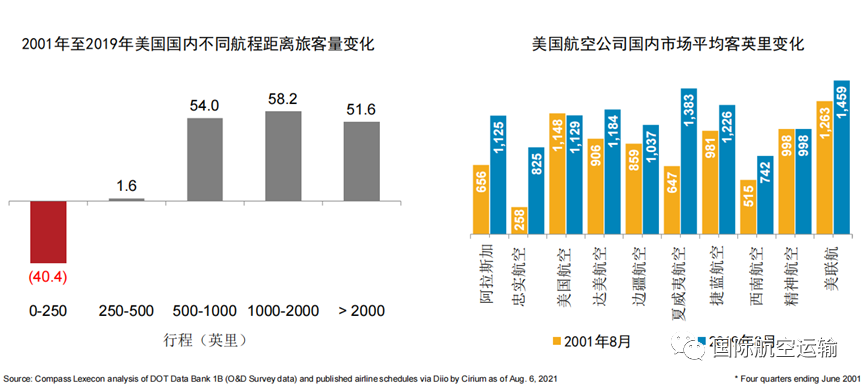

2001年至2019年,美国国内短程航线旅客数量逐渐减少,0-250英里的短线旅客量减少超40%;美国各大航空公司的国内航线距离多有明显增加。

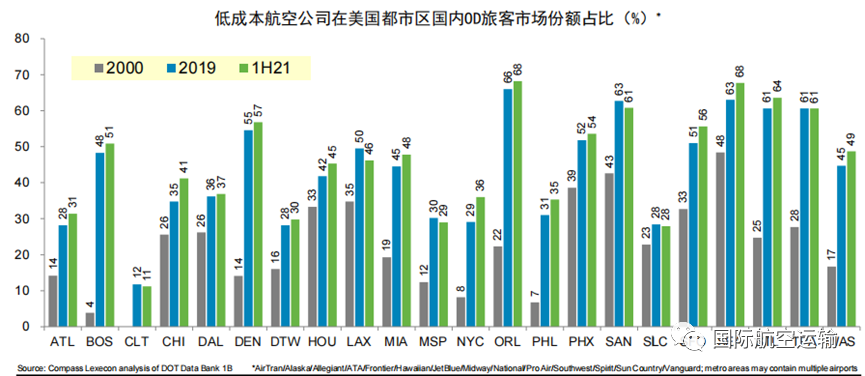

3.低成本类型航司发展迅猛

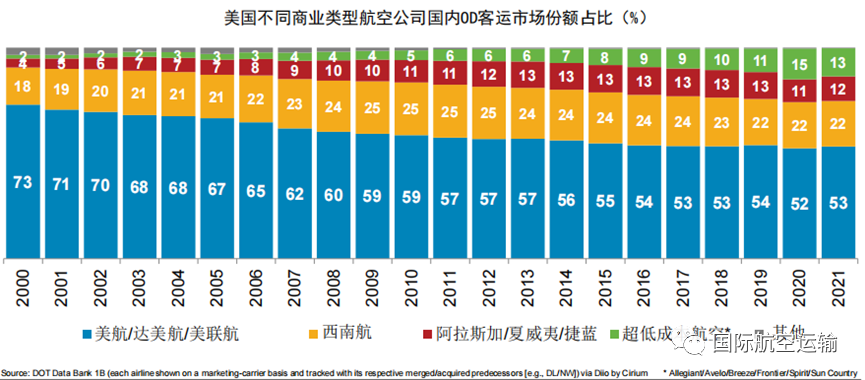

2000年至2021年,美国国内以西南航空为代表的低成本航空公司市场占比增加约10%;美国航空、达美航空和美联航等全球网络型航空公司的市场份额从73%下降至53%;同时,以精神航空、边疆航空等为代表的超低成本航空的市场份额从2%上升至13%。

在美国国内航空枢纽市场上,低成本类型航空公司的份额也均显著增加,疫情期间增长态势不变。

低成本类型航空公司的连通机场数量也明显增多。

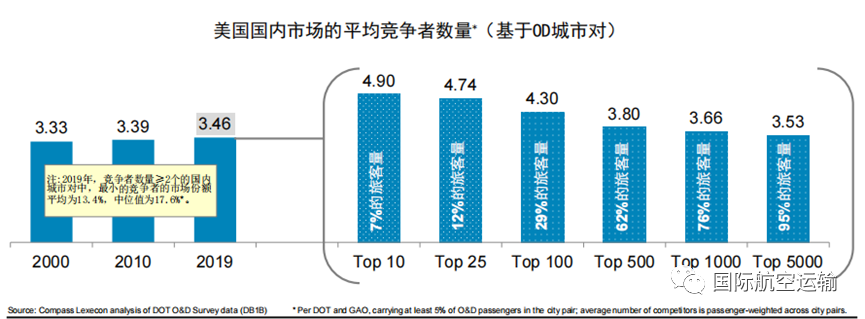

2、美国国内航线运营竞争愈趋激烈

2000年至2019年,美国国内航线的平均竞争者数量从3.33个上升至3.46个。造成美国国内航线运营航司数量增加的原因或为:1)缺少航线准入门槛,允许低成本航空在全国范围内迅速扩张;2)大型网络型航空公司合并后,可以依托更多枢纽连通更多城市,快速扩大网络覆盖范围。

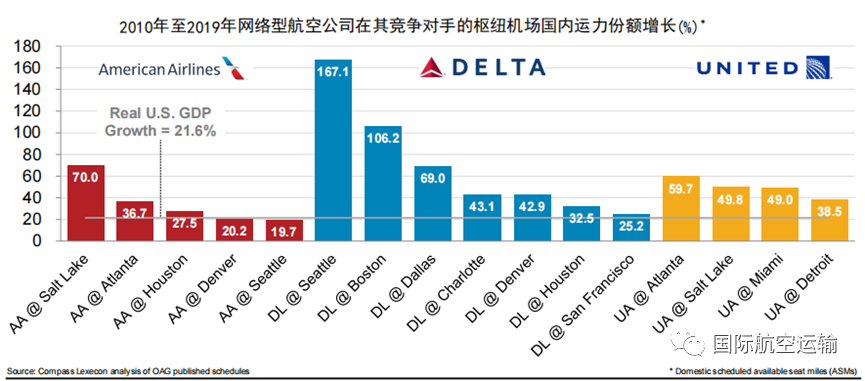

3.全球网络型航空公司枢纽竞争加剧

美国全球网络型航空公司在其竞争对手的国内主要枢纽市场上份额显著增长。2010年至2019年,美国三大航在彼此主要枢纽机场的平均市场份额增长61%。

原文链接:https://www.airlines.org/wp-content/uploads/2022/04/A4A-Industry-Review-2.pdf